HOME > NEWS > 返済条件緩和先の今後の支援可否判断

2013/04/01

「近代中小企業」2013/4月号に「事業再生のプロが見る金融円滑化法その後 第2回実践:経営改善計画書」と題して執筆しました。

前号は、「金融円滑化法」を大まかにおさらいしました。本年3月31日を越えると、金融機関との交渉にこの法律の後ろ盾は失いますので、金融機関の出方を見越して手を打たねばなりません。今号では、今後も支援を継続していきたいと思う企業と、そうでない企業、どこをどう見て区分されるのかを解説します

前回は金融機関の体力差で債務者の扱いが異なることを述べました。ただし、債務者全員がそのような目に合うと言っているのではありません。返済条件緩和は大体1年間の期限付き猶予が普通です。本年3月中に1年間の期限が到来する債務者は、金融円滑化法の恩恵を受けるのですが、4月以降に期限が到来する債務者からは、金融機関に対して慎重な姿勢が必要なのです。「猫も杓子も条件緩和」と辛辣な表現をかつて目にしたことがあります。条件緩和を申請した企業で、条件緩和をせずとも何ら変わりはないという先はおそらく無いでしょう。返済が苦しくなったからこそ、金融円滑化法に頼ったのです。ということは、4月以降に期限が到来する債務者は、引き続き条件緩和等の支援が必要な債務者がほとんどとなります。金融機関からの同様な支援を得るには、金融円滑化法適用時に合意した「経営改善計画が1年以内に策定できる見込みがある場合」を、まずは履行しなければなりません。

●金融機関の判断ポイント

債務者が作成した経営改善計画書が、実抜じつばつ計画であるかどうかです。実抜計画とは「実現性の高い抜本的な経営改善計画書」の略で、主に金融業界で使われている言葉です。つまり、企業の経営改善がこの計画であれば具現化されるであろうという計画を言います。金融庁の検査マニュアルには、実は実抜計画の要件が明確に示されているわけではありません。辛うじて「実現可能性の高い」の要件という表現で別途Q&Aに次の定義が見られます。

・計画の実現に必要な関係者との同意が得られていること

・計画における債権放棄などの支援の額が確定しており、当該計画を超える追加的支援が必要と見込まれる状況でないこと

・計画における売上高、費用および利益の予測等の想定が充分に厳しいものとなっていること

とあります。

では、どのような経営改善計画書が実抜計画なのか、実際に作成しながら見ていくことにしましょう。

経営改善計画を策定することは実抜計画でなければならないと前段で説明しました。現在、返済条件緩和を受けている企業の中には、既に経営改善計画書を1度ならず提出しているところもあると思います。しかし、金融円滑化法では申請時にこの計画の提出は絶対要件としておらず、作成する意思があるとしたならば返済条件緩和の適用可というものでした。結局のところ、経営改善計画書は「金融円滑化法その後」になって脚光をあびることになったのです。さて、経営改善計画書は融資を受けている企業が返済条件緩和を継続したいときに提出するものです。金融機関はそれをどのように活用するかと言いますと、前回、解説した「債務者区分」を決める際の「手助け」にするのです。返済猶予等の条件変更を行った貸出先は、金融円滑化法終了後の条件変更満了日をもって通常の債務者区分に戻ります。当初の約定返済金額で返済を再開できないようでは、「要管理先」またはそれ以下の債務者区分で不良債権扱いにしなければならないのです。前文に出てきました「手助け」とは、金融機関の債務者区分作業において、この企業はまだ見込みがある(=したがって債務者区分は悪くても「要管理先」、期待できる内容の計画であれば「要注意先」もやぶさかではない)と思わせることなのです。金融機関にとっても債務者区分が上であることに越したことはありません。しかしながらそう簡単に済ませる話ではないのです。金融機関は1~3年に一度、金融庁の検査を受けます。その際に金融機関が債務者を評価した理由が甘すぎる内容であれば、金融機関が厳しく指導されるのです。したがって金融機関は、債務者を(1)自助努力により経営改善が見込める先

(1)抜本的な事業再生や業態転換により生き残りを図る先(3)事業の持続可能性が見込めず事実上の廃業などを進める先このどの方針で臨むか(=最適なソリューションを提供すること)において、実抜計画に基づく経営改善計画書があれば(1)や(2)

の方針が取りやすくなるのです。

では、サンプルに基づいて説明していきましょう。

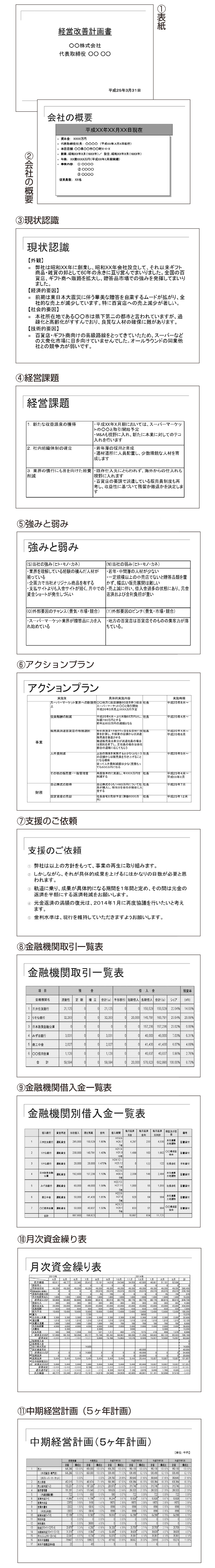

①表紙

表紙はきっちりと付けましょう。社長の意気込みを示すのであれば、代表取締役名は社長の自筆でもいいと思います。

②会社の概要

直近の決算期や計画書作成日のどちらでも構いません。会社概要の基本的な項目を記載します。

③現状認識

今の会社の状況を「病気やケガ」に例えるなら、どうして病気やケガをしてしまったのか考えてみてください。例えば、自転車で電柱にぶつかり、転倒してケガをしたとしましょう。どうして電柱にぶつかったのか、脇見運転をしたのか、スピードを出しすぎて電柱を避けられなかったのか、電柱には気づいていたもののブレーキの具合が悪くて止まらなかったのか、といくつか原因を考えることができると思います。同じように、会社の置かれている状況をじっくりと考えてみるのです。

【外観】は会社の沿革を2〜3行程度で記すだけで構いません。

【経済的要因】【社会的要因】【技術的要因】は、自力で積極的にこの要因を招いたものではない外部の環境です。会社の置かれている状況をこれら3つに分けて整理してみましょう。

④経営課題

会社の直面する経営課題を述べてください。勘違いしてはいけないのが、「売上が減少している」や「赤字」は経営・課題ではありません。

そのために、1つ前に「③現状認識」を設けているのです。どうして赤字になったのか「③現状認識」でじっくりと分析してください。「赤字を脱却するためには○○をこう改善する」これを示すのがこの項目です。

⑤強みと弱み

これは「SWOTスウォット分析」と呼ばれるものです。米国スタンフォード大学の研究者が導いた分析手法ですが、難しく捉える必要はありません。自社の内部環境を分析しているもので、社長は気づかない内に頻繁に行っている分析です。

「英語を話す社員がいない」と社長が嘆くのは海外ビジネスを考えたときですし、「自社ブランド○○は利益率が高い」はブランドの旨味を知っているからです。これらは立派なSWOT分析であるといえます。SWOT分析は、強み、弱み、機会、脅威の4つの視点で評価分析することです。自社の内部環境はヒト・モノ・カネに集約されます。この表では「機会」を「チャンス」と、「脅威」を「ピンチ」と表していますが飲み込みやすくするためです。

⑥アクションプラン

経営改善計画をどうやって実現するか、実施策とその具体的内容です。これは後述する「⑩月次資金繰り表」「⑪中期経営計画(5ヶ年計画)」のトピックやエッセンスになるものです。「担当者」欄を設けていますが、小さな会社では社長が各々の実施策に責任を持ち、率先して行ってください。また、「実施時期」も明確にしてください。この計画の作成日から1年以内のものであれば、「⑩月次資金繰り表」にその効果は表せるはずです。1年以内のもの並びに次年度以降に実施するものは、「⑪中期経営計画(5ヶ年計画)」に効果を表して整合性を保ってください。

⑦支援のご依頼

金融機関にお願いすることを書きます。不明確な依頼内容や幾通りにも読み取れる文言を使ってはいけません。金融機関に対して言いにくいことでもはっきりと述べることが、すなわち社長の意思を確実に伝えることになります。

ややテクニカル的なことで前項と少し矛盾しますが、返済条件緩和期間終了後の元金返済額については、明確な約束は避けましょう。この経営改善計画書の肝の部分ですので、明確な約束をしてしまったが故に履行できなかったときには、この計画書ならびに見直して再作成する経営改善計画書の信憑性が疑われ、ひいては社長の信用も毀損するからです。

※SWOT分析:強み=Strength、弱み=Weakness、機会=Opportunity、脅威=Threat

⑧金融機関取引一覧表と⑨金融機関借入金一覧表

複数の金融機関から融資を受け、金融円滑化法に則って返済条件緩和を申請した際には、複数の金融機関全行に申請をするよう指導がなされたと思います。金融機関の横並び意識というのは早いのですが、金融機関は「公平・公正・透明性」を良しとしています。

全行一斉ではない申し入れは、金融機関が拒絶する可能性が非常に高く、それを避けるためにも全行一斉であることをつまびらかにする必要があるのです。

⑩月次資金繰り表

何ページにもわたる資料の中で金融機関が一番目を通す部分がここです。一言の掛け合いでいえば、「やっていけるの?」「はい、やっていけます!」とされるところです。金融機関さえ返済条件変更に応じてくれれば会社の事業継続は何ら問題ないと、数字が物語るように作成することがミソです。正常先の会社は、金融機関から借入を行う時期に制限はありません。一方、返済条件緩和を受けている会社は、返済条件緩和期間中は当然のことながら、期間終了後に当初約定返済額に戻したとしても、金融機関が新規の融資に応じることは難しいでしょう。なぜなら、保守的な金融機関は暫く様子見を決め込むからです。

したがって、この返済条件緩和期間中にできるだけ資金をため込むことが肝要なのです。返済条件

緩和のお蔭でキャッシュフローが潤沢になったとしても、決して油断してはいけません。

⑪中期経営計画(5ヶ年計画)

前回説明した金融円滑化法における適用要件に、「5年以内(最長10年以内)に経営再建が達成される経営改善計画がある場合」とありました。

金融円滑化法が終了する中で、景気の先行きには若干の明るさがあるものの、全企業の業績が上向くことはありません。金融機関もそこのところは踏襲し、5年以内に経営再建が達成される経営改善計画書を欲しています。だからと言って年を経る毎にバラ色の業績になる計画は、実抜計画ではないと即座に却下されます。計画2年目以降は当初約定返済額に戻ることを見越し、アクションプランと見比べながら3~4年次には達成率が80~90%(もちろん最終年度では100%の達成)

となる計画が金融機関に最も支持されるでしょう。そのためにも、「③現状認識」でしっかりと分析し、「④経営課題」で的確に問題点をつかみ、「⑥アクションプラン」で考え抜いた実施策を「⑩月次資金繰り表」「⑪中期経営計画(5ヶ年計画)」に落とし込むことが必要なのです。

●金融機関のモニタリング

経営改善計画は、策定後1~2年間は計画通りに達成、進捗していることが必要とされます。これは、金融機関によるモニタリングによって確認されます。返済条件緩和が1回あたり長くて1年とするのは、期限到来時に債務者は何らかの相談を持ちかけることが予想されるからです。

経営改善計画書と実績とを照らし合わせ、最適なソリューションを判断する金融機関のモニタリング機能は、「金融円滑化法その後」も期待されています。